Lihat juga

22.04.2025 01:07 AM

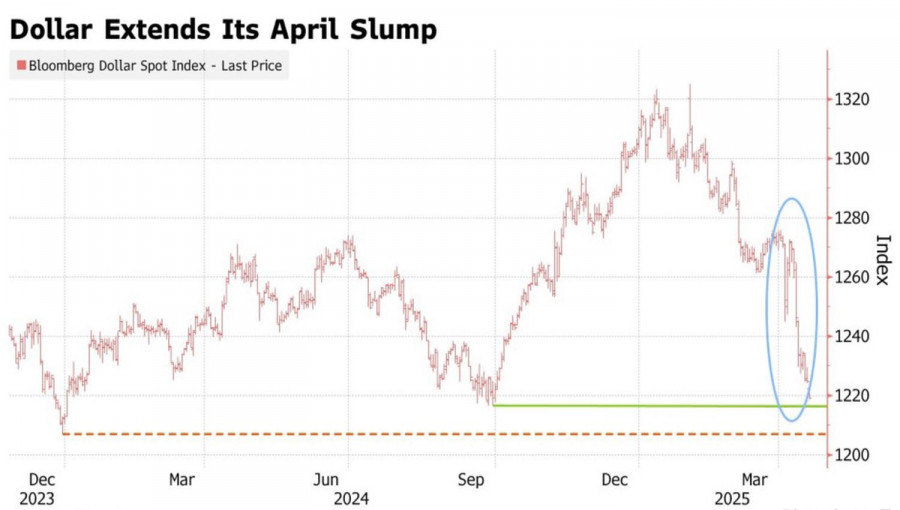

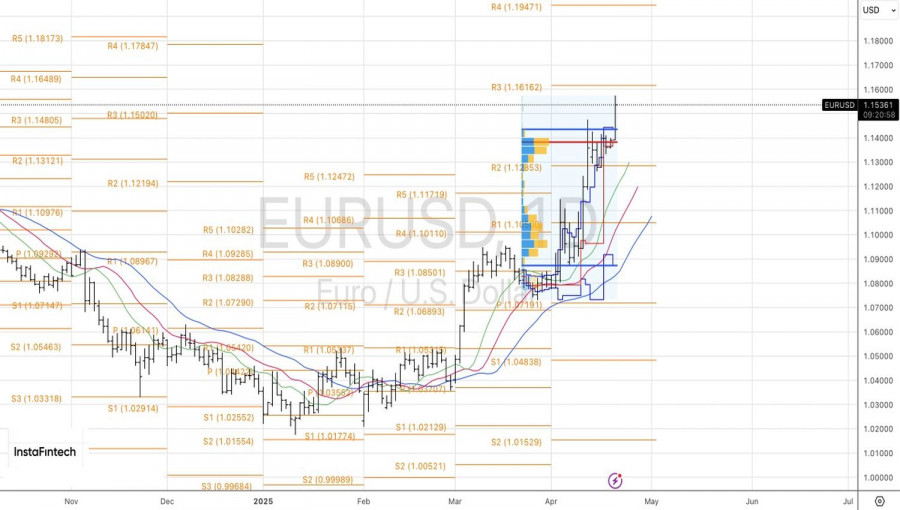

22.04.2025 01:07 AMBerhati-hatilah dengan apa yang anda impikan. Keinginan Donald Trump untuk menjadikan Amerika hebat semula dan kembali ke zaman kegemilangan sedang memakan diri dengan menghakis kepercayaan terhadap aset Amerika Syarikat, pelarian modal, dan melemahkan dolar. Indeks USD telah jatuh ke paras terendah sejak September, sementara pergerakan EUR/USD telah meningkat dengan kritikan Rumah Putih terhadap Jerome Powell.

Bolehkah Presiden AS memecat Pengerusi Fed yang dilantiknya? Secara formal, tidak, tetapi undang-undang menyebut penyingkiran "atas sebab-sebab tertentu." Pada tahun 2021, Powell dan rakan-rakannya menganggap inflasi sebagai bersifat sementara, menunggu terlalu lama untuk menaikkan kadar, dan hasilnya, harga melonjak lebih tinggi lagi. Tindak balas terhadap inflasi yang semakin meningkat adalah tertangguh, jadi Trump boleh dikatakan mempunyai asas untuk mengkritik ketua Fed. Namun kali ini, ceritanya berbeza.

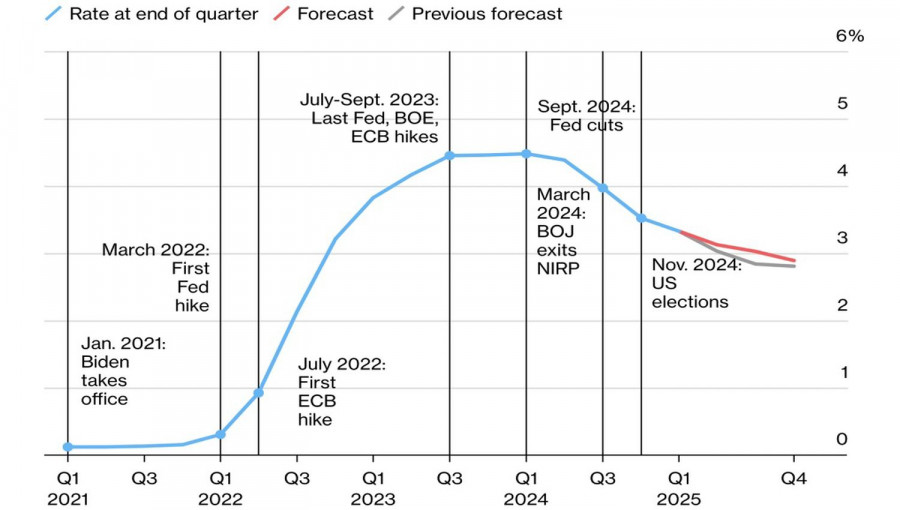

Menurut Bloomberg, bank pusat di negara maju dijangka akan menurunkan kos pinjaman secara purata sebanyak 50 mata asas menjelang akhir 2025 untuk mengatasi kesan negatif peperangan perdagangan. Walau bagaimanapun, teori mengatakan bahawa negara yang mengenakan tarif menghadapi inflasi yang tinggi; negara yang mengalami tarif tersebut menghadapi kemerosotan ekonomi. Bank pusat lain mempunyai alasan untuk meredakan dasar monetari. The Fed tidak. Powell melakukan semuanya dengan betul, tetapi Rumah Putih mempunyai perancangan yang lain.

Pembangunan monetari boleh bertindak sebagai talian hayat bagi indeks saham A.S. tetapi juga akan mempercepatkan inflasi, terutamanya kerana tarif bukanlah satu-satunya faktor yang mendorong pertumbuhan harga. Salah satu pemacu utama pertumbuhan KDNK A.S. pada 2023–2024 ialah peningkatan penduduk, terutama disebabkan oleh imigrasen. Jika ekonomi kehilangan 5.5 juta pekerja separa sah, ia akan kehilangan momentum, manakala gaji, sebaliknya, akan meningkat lebih laju.

Ini menggambarkan senario stagflasi: pasaran buruh semakin reda, tetapi harga meningkat dengan cepat. Ini mengikat tangan The Fed, yang beroperasi di bawah mandat dwi—mengawal inflasi dan mengekalkan pekerjaan. Ekonomi sedang menderita, dan begitu juga dengan dolar. Tidak mengejutkan bahawa spekulator sedang melelong dolar, dan Deutsche Bank kini menyatakan bon Jerman dan Jepun sebagai alternatif pelabuhan yang lebih selamat berbanding U.S. Treasuries.

Menurut Menteri Kewangan Perancis, Eric Lombard, pemecatan Powell akan melemahkan kepercayaan terhadap dolar A.S. dan menjejaskan kestabilan ekonomi Amerika. Proses ini sudah pun dalam pelaksanaan, tetapi kehilangan kebebasan Fed akan menjadi pemangkin kepada kenaikan EUR/USD.

Sekilas teknikal, carta harian pasangan mata wang utama menunjukkan pemulihan dalam aliran menaik. Secara teorinya, penurunan pasangan kembali di bawah 1.148 dapat mencetuskan corak pembalikan seperti Anti-Turtles. Namun, sehingga itu berlaku, pembeli masih menguasai. Adalah munasabah untuk memegang dan menambah ke kedudukan beli sedia ada dalam EUR/USD dengan sasaran pada 1.16 dan 1.12.

You have already liked this post today

* Analisis pasaran yang disiarkan di sini adalah bertujuan untuk meningkatkan kesedaran anda, tetapi tidak untuk memberi arahan untuk membuat perdagangan.

Pertumbuhan pekerjaan di Amerika Syarikat dijangka perlahan pada bulan April, walaupun kadar pengangguran dijangka kekal tidak berubah, sekali gus mencerminkan permintaan tenaga kerja yang sihat tetapi sederhana. Namun begitu, dasar

Euro, pound, dan aset berisiko lain menunjukkan kenaikan berikutan kenyataan dari pihak berkuasa China bahawa mereka sedang menilai kemungkinan rundingan perdagangan dengan Amerika Syarikat—menandakan tanda kemajuan sebenar antara kedua-dua pihak

Perdagangan pada hari terakhir minggu ini sedang berkembang secara positif. Berita bahawa China bersedia untuk memulakan rundingan telah memberi inspirasi kepada para pelabur untuk membeli aset berisiko dan melemahkan dolar

Pasaran yakin bahawa tarif tidak akan berlaku atau syarikat-syarikat boleh memindahkan kos tersebut kepada pelanggan. Kenaikan lapan hari S&P 500—yang terpanjang sejak Ogos—menunjukkan perkara ini dengan jelas. Begitu juga dengan

Analisis Laporan Makroekonomi: Hanya beberapa acara makroekonomi yang dijadualkan pada hari Jumaat, tetapi ada yang agak penting. Secara semulajadi, tumpuan utama ialah terhadap senarai gaji bukan ladang dan kadar pengangguran

Pada hari Khamis, pasangan mata wang GBP/USD terus mengalami penurunan. Dolar telah mengukuh selama tiga hari berturut-turut—walaupun tiada sebab objektif. Data makroekonomi AS secara konsisten lemah; tiada pengeluaran data dari

Pada hari Khamis, pasangan mata wang EUR/USD sekali lagi didagangkan dengan relatif tenang, namun dolar AS kali ini gagal menunjukkan sebarang pertumbuhan yang bermakna. Sedikit berita baik yang akan membawa

Pada mesyuarat terbaru, Bank of Japan mengekalkan semua tetapan dasar utama tidak berubah, secara efektif melaksanakan senario asas yang paling dijangkakan—walaupun terdapat kenyataan yang bertentangan sebelum ini dari pegawai bank

Pasaran akhirnya menemui kelegaan selepas Hari Pembebasan Amerika. Indeks saham kini bersedia untuk menebus semula kerugian yang dialami susulan pelaksanaan tarif besar-besaran oleh Rumah Putih, di tengah-tengah jangkaan keputusan pendapatan

Corak grafik

petunjuk.

Notices things

you never will!

Kelab InstaTrade

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.