อ่านรายละเอียดเพิ่มเติม

21.04.2025 11:46 AM

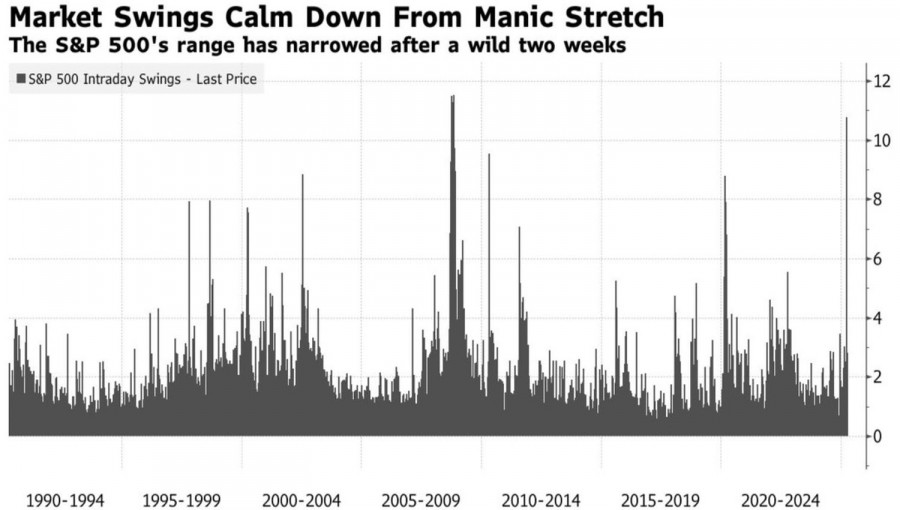

21.04.2025 11:46 AMหลังจากที่ตลาดหุ้นสหรัฐฯ ได้เจอกับประสบการณ์ขึ้นลงอย่างมากในช่วงต้นเดือนเมษายน ตอนนี้ดูเหมือนว่าตลาดหุ้นจะหยุดนิ่งไปแล้ว ดัชนี S&P 500 อยู่ในสภาพที่เหมือนไม่มีชีวิตและไม่ตาย — เริ่มมีลักษณะคล้ายกับแมวของ Schrodinger. แค่เหตุการณ์ที่กระทบกระเทือนเพียงอย่างเดียวก็อาจทำให้ดัชนีหุ้นกว้างใหญ่ล้มกลับเข้าสู่สภาพตลาดขาลงได้. และโพสต์บนโซเชียลมีเดียของ Donald Trump ก็อาจเป็นเหตุการณ์นั้นได้ ชายคนนี้สามารถเคลื่อนไหวเงินทุนมูลค่าเป็นล้านล้านได้โดยคำพูดของเขา. องค์กรธุรกิจในอเมริกาไม่เคยเจออะไรแบบนี้มาก่อน. เราควรจะแปลกใจจริงๆ หรือไม่เมื่อเกิดความผันผวนอย่างรวดเร็ว?

แนวโน้มความผันผวนของ S&P 500

มีเหตุผลที่ทำให้ดัชนี S&P 500 ดิ่งลงและติดอยู่ในสภาวะรอคำชี้แนะเพิ่มเติมจากผู้นำในทำเนียบขาว ชาวพรรครีพับลิกันที่เคร่งครัดได้สร้างความประทับใจให้แก่นักลงทุนด้วยการพูดอย่างกล้าหาญถึงการเปลี่ยนจากความเจ็บปวดระยะสั้นไปสู่ความเจริญรุ่งเรืองในระยะยาวสำหรับสหรัฐฯ อย่างไรก็ตาม ไม่มีใครรู้ว่า Trump จะยอมเดินหน้าไปไกลแค่ไหน ความเจ็บปวดนี้จะก่อให้เกิดภาวะเศรษฐกิจถดถอยหรือไม่? หรือการเจรจาระหว่างวอชิงตันและเมืองหลวงของต่างชาติจะแก้ไขภาวะภาษีจนนำไปสู่การยกเลิกภาษีได้หรือไม่?

บางบริษัทในวอลล์สตรีทเริ่มออกการคาดการณ์แบบไบนารีสำหรับดัชนี S&P 500 อย่างเช่น Crossmark Global Investments ได้กล่าวว่า ดัชนีอาจร่วงลงไปที่ 4,000 ถ้ามีภาวะเศรษฐกิจถดถอย หรืออาจจะพุ่งขึ้นถึง 5,800 ถ้าสหรัฐฯ สามารถหลีกเลี่ยงภาวะเศรษฐกิจถดถอยได้

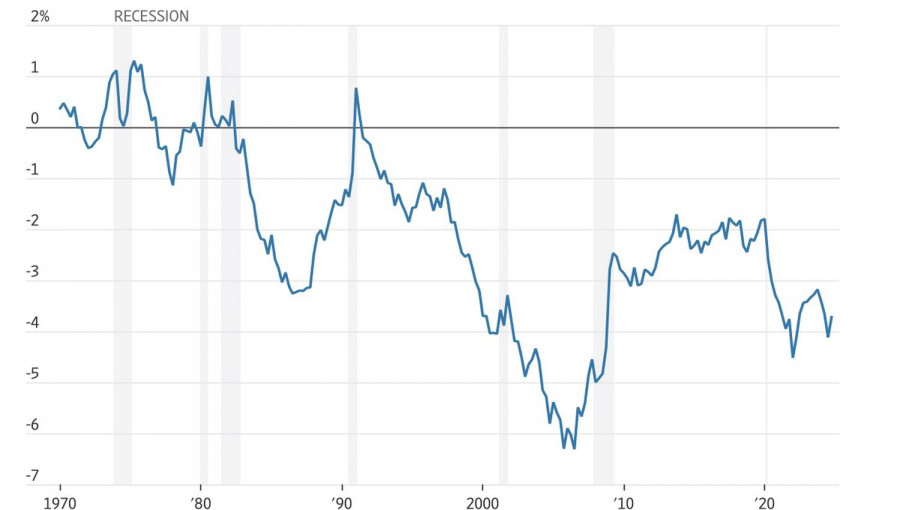

ปัญหาคือ ถ้า Trump ยังคงทำตามคำมั่นสัญญาที่จะกำจัดการขาดดุลบัญชีเดินสะพัดของสหรัฐฯ ตลาดหุ้นอเมริกาก็อาจได้รับผลกระทบอย่างหนัก ในประวัติศาสตร์ การขาดดุลการค้าของสหรัฐฯ มักจะมีแนวโน้มลดลงในช่วงเศรษฐกิจย่ำแย่

พลวัตการค้าต่างประเทศของสหรัฐฯ เป็นร้อยละของ GDP

สิ่งนี้เกิดจากความสัมพันธ์พื้นฐานระหว่างบัญชีเดินสะพัดและบัญชีทุนในดุลการชำระเงิน เมื่อบัญชีเดินสะพัดติดลบ จะมีการไหลเข้าของทุนมายังสหรัฐอเมริกาเพื่อชดเชยความไม่สมดุลนี้ อย่างไรก็ตาม เมื่อการขาดดุลเริ่มแคบลง การไหลออกของทุนเกิดขึ้น ส่งผลให้อัตราแลกเปลี่ยนดัชนีดอลลาร์สหรัฐอ่อนตัวลง และทำให้การลงทุนในตราสารทุนของอเมริกาไม่น่าสนใจ ท้ายที่สุดแล้ว การซื้อหุ้นของสหรัฐฯ จะมีประโยชน์อะไรหากค่าเงินดอลล่าใกล้จะ mấtค่าไปอีก 30%?

ความพยายามของทำเนียบขาวในการปรับสมดุลการค้าด้วยการเรียกเก็บภาษีที่สูงที่สุดที่ได้เห็นตั้งแต่ต้นศตวรรษที่ 20 รวมถึงข้อเรียกร้องให้ประเทศอื่น ๆ เพิ่มการนำเข้าจากสหรัฐฯ ย่อมจะลดรายได้จากต่างประเทศ ทำให้ประเทศเหล่านั้นไม่สามารถซื้อหุ้นและตราสารหนี้ที่ออกโดยสหรัฐฯ ได้ง่ายๆ นี่เป็นการเปลี่ยนแปลงเชิงโครงสร้างที่อาจทำให้เกิดการดึงกลับอย่างรุนแรงในดัชนี S&P 500

แทนที่จะทำกลยุทธ์สำรอง โดนัลด์ ทรัมป์ กลับทำให้สถานการณ์แย่ลงด้วยการโจมตีเจอโรม พาวเวล หากความเป็นอิสระของธนาคารกลางสหรัฐฯ ถูกทำลายจริง ความเชื่อมั่นในค่าเงินดอลลาร์สหรัฐฯ อาจลดลงถึงขั้นวิกฤต และเร่งให้เกิดการไหลออกของทุนจากประเทศ

ในด้านเทคนิค รูปแบบการกลับตัวแบบ 1-2-3 อาจกำลังเกิดขึ้นในกราฟรายวันของ S&P 500 แต่เพื่อให้เกิดขึ้นนั้น ฝ่ายตลาดขาขึ้นจำเป็นต้องเรียกคืนแท่งภายใน การทะลุเหนือระดับสูงสุดที่ 5,325 จะเป็นสัญญาณซื้อ ในทางกลับกัน การทะลุลงต่ำกว่า 5,250 อย่างชัดเจนจะเปิดทางให้มีการเปิดสถานะสั้นอีกครั้ง

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

มีเหตุการณ์เศรษฐกิจมหภาคเพียงไม่กี่เหตุการณ์ที่มีกำหนดในวันพุธนี้ และในกรณีใด ๆ ก็ตาม พวกมันไม่น่าจะมีผลกระทบสำคัญต่อคู่สกุลเงินทั้งสอง สกุลเงินยูโรยังคงอยู่ในแนวราบเต็มที่ ในขณะที่เงินปอนด์ของอังกฤษก็เช่นกัน แม้ว่าในกรณีของปอนด์จะกว้างและไม่ชัดเจนตลอดทั้งวัน รายงานยอดขายปลีกจากยูโรโซนอาจดึงดูดความสนใจของนักเทรดบางส่วนจนถึงค่ำ แต่จะคาดหวังปฏิกิริยาแบบไหนจากรายงานนี้ได้บ้าง? การเคลื่อนไหวเพียง 20–30 จุดในกรณีดีที่สุด? แม้แต่การประชุม FOMC

ในวันอังคาร ขณะที่ยูโรรักษาแนวโน้มแบนคงที่ คู่สกุลเงิน GBP/USD ได้เริ่มการเคลื่อนที่ขึ้นใหม่ การฟื้นตัวนี้เริ่มต้นในวันจันทร์ แต่ในระหว่างช่วงของตลาดสหรัฐฯ ในวันนั้น ได้มีการปล่อยข้อมูล ISM Services PMI ที่แข็งแกร่งพอสมควร และคราวนี้ ตลาดจึงตัดสินใจตอบสนองต่อข้อมูลทางเศรษฐกิจ

ในวันอังคาร ค่าเงินคู่ EUR/USD ยังคงซื้อขายในแนวข้างอย่างแน่นหนา ตลาดที่อ่อนตัวนี้มีระยะเวลานานเกือบหนึ่งเดือนแล้ว และนอกจากนี้ ตลาดดูเหมือนจะสร้างช่องทางแนวข้างอีกอันหนึ่ง ที่แคบกว่าในกรอบเวลาชั่วโมง กล่าวอีกนัยหนึ่ง เรากำลังเห็นแนวแบนในแนวแบน — การหยุดชะงักโดยรวม เมื่อสัปดาห์ที่แล้ว แม้แต่ข้อมูลสำคัญหลายรายการจากทางสหรัฐก็ไม่สามารถช่วยให้ผู้ค้ามีแนวโน้มใหม่ขึ้นได้ และยังไม่มีความคืบหน้าใดๆ

หลายคนอาจเชื่อว่าสงครามการค้าซึ่งริเริ่มโดยโดนัลด์ ทรัมป์ เป็นเพียงเครื่องมือในการลดการขาดดุลงบประมาณและหนี้สาธารณะ อย่างไรก็ตาม เมื่อเราพิจารณาอย่างใกล้ชิดจะเห็นได้ว่านี่เป็นเพียงส่วนหนึ่งของการเผชิญหน้าระดับโลกที่กว้างขวางกว่านั้น ระหว่างจีนและสหรัฐอเมริกา สองมหาอำนาจนี้ยังคงแข่งขันเพื่อการครอบครองและเป็นผู้นำในระดับโลก การทำให้อีกฝ่ายอ่อนแอลงจึงเป็นส่วนหนึ่งของกลยุทธ์ของรัฐบาล ในขณะที่ไม่มีการยกระดับที่สำคัญภายใต้การนำที่สงบสุขของโจ ไบเดน แต่ภายใต้ทรัมป์ที่เคยปะทะกับจีนอย่างเปิดเผยเมื่อแปดปีที่แล้ว ชะตากรรมของความขัดแย้งนี้แทบจะถูกกำหนดไว้ล่วงหน้าแล้ว เมื่อเร็ว ๆ นี้

เราจะได้ทราบผลของการประชุมล่าสุดของ Federal Reserve ในวันพุธนี้ ในอีกด้านหนึ่ง มันเป็นกิจกรรมปกติที่มีผลลัพธ์ที่กำหนดไว้ล่วงหน้า ในทางกลับกัน ตลาดสกุลเงินหยุดนิ่งในขณะที่รอคอย เหมือนว่ามันเป็นภาพยนตร์ที่รอคอยมานานที่มีพล็อตเรื่องไม่คาดฝันแต่มีตอนจบที่รู้กันล่วงหน้า แทบไม่มีข้อสงสัยว่า Fed จะคงนโยบายการเงินทั้งหมดเหมือนเดิม โดยคงอัตราดอกเบี้ยไว้ที่ 4.5% ตามเครื่องมือ

สงครามการค้ามีความสำคัญมากกว่าการเมือง ข้อเสนอของ Friedrich Merz ในการแก้ไขกฎการเบรกทางการเงินของเยอรมนีได้วางรากฐานให้กับแนวโน้มขาขึ้นของ EUR/USD ตามทฤษฎีแล้ว การที่เขาไม่สามารถเป็นนายกรัฐมนตรีได้ควรจะกระตุ้นให้เกิดการทำกำไรในตำแหน่งยาว ผู้นำของพรรค Christian Democratic Union ไม่สามารถรวบรวมเสียงโหวตที่ต้องการได้ถึง 316 เสียง

ค่าเงินดอลลาร์ออสเตรเลียเพิ่งทำสถิติสูงสุดในรอบห้าเดือนเมื่อเทียบกับดอลลาร์สหรัฐฯ ในช่วงต้นสัปดาห์ใหม่ NAB (National Australia Bank) ได้ปรับปรุงการคาดการณ์หลายอย่างเกี่ยวกับเศรษฐกิจออสเตรเลียและค่าเงินชาติ NAB คาดว่าตอนนี้อัตราแลกเปลี่ยน AUD/USD จะขึ้นไปถึงประมาณ 0.7000 ภายในสิ้นปีนี้ ใกล้เคียงกับระดับสูงสุดที่เห็นเมื่อวันที่

อัตราเงินเฟ้อในเขตยูโรยังคงอยู่ที่ 2.2% เมื่อเทียบกับช่วงเดียวกันของปีก่อนในเดือนเมษายน สูงกว่าที่คาดว่าจะลดลงเหลือ 2.1% เล็กน้อย ในขณะเดียวกันอัตราเงินเฟ้อพื้นฐานเพิ่มขึ้นจาก 2.4% เป็น 2.7% ซึ่งสูงกว่าที่คาดการณ์ไว้ที่ 2.5% อย่างมาก การปรับขึ้นรายเดือนนี้ถือว่าสูงที่สุดในรอบปี แสดงให้เห็นว่าแรงกดดันด้านราคา

เงินเยนญี่ปุ่นกำลังดึงดูดความสนใจจากผู้ซื้อจากการตกต่ำล่าสุด ซึ่งเนื่องจากมันเป็นสินทรัพย์ที่ปลอดภัยในช่วงเวลาที่มีความไม่แน่นอน การฟื้นกลับของเงินเยนได้รับการสนับสนุนทั้งจากปัจจัยภายในและภายนอกประเทศ แม้ว่าธนาคารแห่งญี่ปุ่นจะส่งสัญญาณปิดเส้นเศรษฐกิจในวันพฤหัสบดีที่ผ่านมาแต่การเร่งรัดอัตราเงินเฟ้อในญี่ปุ่นและการคาดการณ์การเจริญเติบโตอัตราค่าแรงงานที่ยั่งยืนจะเตรียมพื้นที่สำหรับการรัดกุมการเงินทางการเศรษฐกิจโดยธนาคารกลาง นอกจากนั้น ความไม่แน่นอนเกี่ยวกับนโยบายการค้าของประธานาธิปไตยดอนัลด์ ทรัมป์ และความตึงเครียดทางภูมิศาสตร์ที่เพิ่มขึ้นกำลังส่งกระแสความสนใจในสินทรัพย์ที่ปลอดภัย เช่น เงินเยนญี่ปุ่น ซึ่งยังคงสนับสนุนความต้องการเงินสกุลของภาคเศรษฐกิจเอเชียตะวันออกเฉียงใต้ อีกด้านหนึ่งของคู่นี้ ดอลลาร์สหรัฐกำลังมีปัญหาในการดึงดูดความสนใจในการซื้ออย่างมีนัยสำคัญ เมื่อนักเทรดรอดูสัญญาณเพิ่มเติมเกี่ยวกับทางการลดอัตราดอกเบี้ยของการสำรองเฟดเรล ดังนั้น

คู่การซื้อขาย EUR/USD กำลังพยายามสร้างทิศทางระยะสั้นที่ชัดเจนขึ้น โดยมีการซื้อขายในช่วงที่หลากหลายวัน ขณะที่ตลาดรอข่าวที่มีผลกระทบจากการประชุม FOMC ที่จะเกิดขึ้นเกี่ยวกับอัตราดอกเบี้ย ข้อมูลการจ้างงานที่แข็งแกร่งของสหรัฐฯ ซึ่งประกาศขึ้นในวันศุกร์ที่ผ่านมา ร่วมกับการผลิตภัณฑ์ภายใน (ISM Services PMI) ที่ดีกว่าที่คาด ได้ช่วยลดความกังวลเกี่ยวกับการเศรษฐกิจตกต่ำที่จะเกิดขึ้นได้

InstaFutures

Make money with a new promising instrument!

InstaFutures

Make money with a new promising instrument!

อีเมล/SMS

การแจ้งเตือน

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.